Die Nachricht schlug ein wie eine Bombe: Das chinesische Finanzministerium gab kürzlich bekannt, dass im ersten Quartal des laufenden Jahres US-Staatsanleihen in Rekordhöhe abgestoßen wurden – im Wert von knapp 50 Milliarden US-Dollar. Das weltberühmte Nachrichtenportal für Finanzmärkte Bloomberg und auch die US-Zentralbank, Federal Reserve Bank (FED), bereiteten die Öffentlichkeit mit mehreren Pressemitteilungen bereits auf das Schlimmste vor: Der ständige Konflikt mit Taiwan inmitten geopolitischer Verschiebungen oder der bereits seit Donald Trumps Amtszeit anhaltende Handelskonflikt mit Peking, welcher erst kürzlich in einer Zollerhöhung auf 100 Prozent auf chinesische Elektroautos mündete (Apollo-News berichtete), seien die Gründe für die brutale Reaktion Pekings. Prompt machte sich Unsicherheit breit, die Schulden der US-Regierung würden aus dem Ruder laufen und die Vormachtstellung des US-Dollar auf den Weltmärkten würde zerbrechen.

Das scheint allerdings etwas überzogen: Bereits seit der Finanzkrise kauft und verkauft Peking in großem Maße US-Schuldtitel, insbesondere zwischen 2007 und 2016 mit großer Volatilität (Schwankung). Allein im ersten Quartal 2014 vergrößerte China das eigene Portofolio mit US-amerikanische Staatsanleihen im Wert von etwa 80 Milliarden US-Dollar, nur um dann etwa 18 Monate später dieselben Schuldtitel wieder zu verkaufen – ebenfalls in zweistelliger Milliardenhöhe.

Verkauft China vermehrt US-Staatsanleihen, dann hat es oftmals mit Problemen im eigenen Land zu kämpfen. So sind die Schulden der privaten Haushalte in China in den letzten 10 Jahren auf knapp 200 Prozent des Bruttoinlandsproduktes gestiegen, während das Wirtschaftswachstum Chinas verhältnismäßig gering ausfällt. Auch sind aufgrund niedriger Nachfrage und hoher privater Schulden die Immobilienpreise eingebrochen, weswegen die Regierung in Peking jetzt Geld braucht, um eine Kaufoffensive zu starten und das Wohnen wieder bezahlbar zu machen – schuldenfinanziert.

Der letzte und womöglich wichtigste Faktor sind die chinesischen Einzelhandelsumsätze, die ebenfalls seit mehr als einem halben Jahr unverändert gering blieben. Das Vorpreschen Pekings im ersten Quartal dieses Jahres ist demnach nicht unbedingt eine Abkoppelung vom US-Dollar.

Bahnt sich eine Schuldenkrise an?

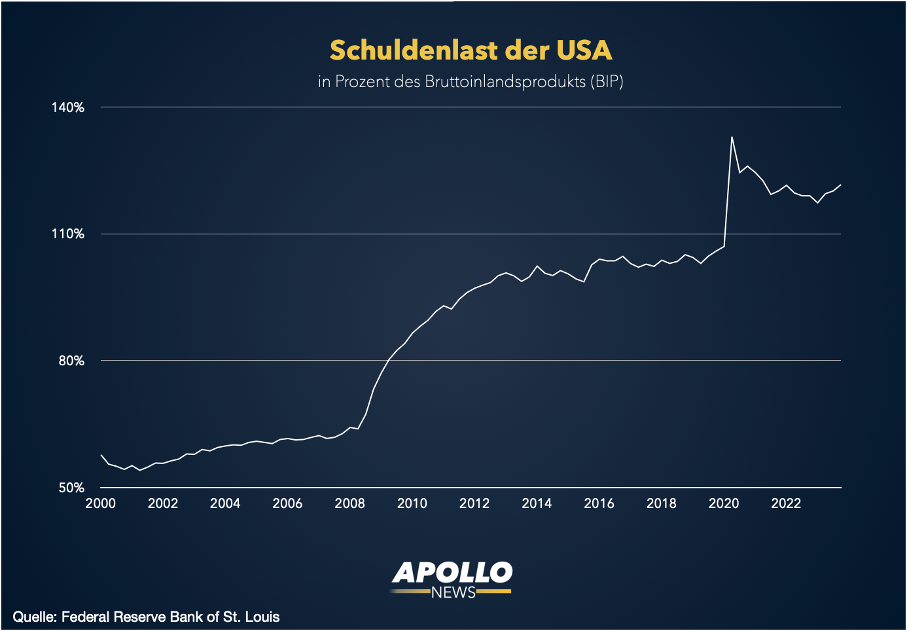

Dennoch spitzt sich die haushaltspolitische Krise der Vereinigten Staaten immer weiter zu. Insbesondere in den vergangenen 12 Monaten ist die Schuldenlast um über 6 Billionen US-Dollar (6.000 Milliarden US-Dollar) angestiegen, mehr als 25 Prozent davon blieb ungedeckt. Insgesamt belaufen sich die Verbindlichkeiten Washingtons auf über 33 Billionen US-Dollar – eine unglaubliche, kaum kontrollierbare Summe. Im Verhältnis zur Wirtschaftsleistung (BIP) sind die Schulden 2020 unter Donald Trump sprunghaft angestiegen, um die Folgen der COVID-Pandemie abzudämpfen.

Doch auch Joe Biden hat mit dem Inflation Reduction Act – ein massives Subventionsprogramm für die US-amerikanische Wirtschaft im Wert von über 350 Milliarden US-Dollar – den Haushalt massiv belastet. Und es mehren sich die Stimmen der Unsicherheit: Larry Fink, Chef von Blackrock, sagt, die Schuldensituation sei niemals schwieriger gewesen. Auch zahlreiche andere Investoren und Manager sprechen von einer „fürchterlichen Lage“ und „wachsenden Problemen, die nicht übersehen werden dürfen“.

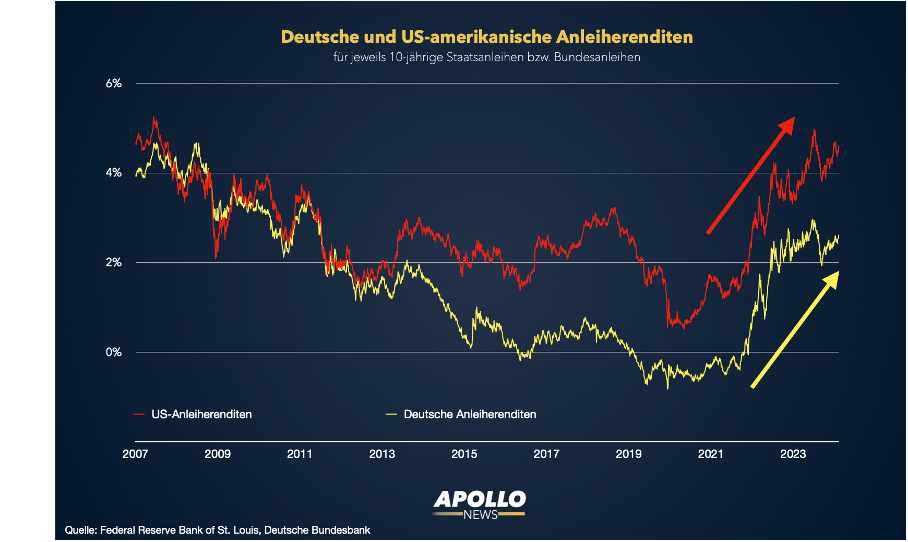

Die Bewertung und Einschätzung der Risiken einer exorbitanten Staatsverschuldung können anhand einiger Indikatoren und Daten an den Finanzmärkten festgestellt werden. Dabei liefern insbesondere die Anleiherenditen von Staatstiteln – neben zahlreichen anderen Faktoren – gute Hinweise darauf, wie hoch die Risiken einer Zahlungsunfähigkeit sind. Besitzt jemand eine Staatsanleihe, dann hat dieser dem jeweiligen Staat Geld geliehen und kann dafür im Gegenzug Zinszahlungen in Anpruch nehmen. Steigt das Risiko der Zahlungsunfähigkeit, beispielsweise durch einen Krieg oder eine Haushaltskrise, dann verlangen die Investoren höhere Zinszahlungen – eine höhere Rendite.

Jedoch gelten Staatsanleihen als sehr sichere Anlagewerte, da das Eintreten einer Zahlungsunfähigkeit eines gesamten Staates relativ unwahrscheinlich ist, insbesondere wenn man die größte und die drittgrößte Volkswirtschaft der Welt in Betracht zieht: Die USA und Deutschland. Analysiert man die Anleiherenditen der deutschen und US-amerikanischen Schuldtitel, kann man das Lagebild und die aktuelle Situation der US-Schulden einordnen – hinweg über mehrere Krisen der vergangenen fast 20 Jahre.

Die Anleiherenditen der deutschen und US-amerikanischen Schuldscheine bewegen sich nahezu identisch miteinander. Sie weisen eine Korrelation von etwa 0.88 auf, was darauf hindeutet, dass die Renditen der beiden Länder tendenziell in die gleiche Richtung schwanken. Steigen die US-Renditen, steigen auch die deutschen Renditen, und umgekehrt. Das ist darauf zurückzuführen, dass Volkswirtschaften nicht nur national zu betrachten sind, sondern in einem gigantischen Geflecht miteinander interagieren, insbesondere im Währungspaar Euro-Dollar – es ist ein riesiger, gemeinsamer Wirtschaftsraum.

Diese Symbiose kann bereits seit Anfang der 2000er festgestellt werden. Betrachtet man jetzt die Schuldensituation der USA, dann kann man die Renditen der Bundesanleihen als Referenzwert nehmen, da Deutschland – als ökonomisch mächtigstes Land im Euroraum – sich noch nicht in einer Haushaltskrise befindet, welche globale Auswirkungen auf die Finanzmärkte hätte. Außerdem nimmt Deutschland nicht ansatzweise so viele Schulden auf, wie Uncle Sam.

Somit kann anhand von Abweichungen der US-Renditen vom eigentlich normalen Pfad – gegeben durch die deutschen Renditen – festgestellt werden, welche politischen, geopolitischen oder wirtschaftlichen Entwicklungen gerade nur die USA betreffen. Gibt es globale Entwicklungen, welche beide Wirtschaftsräume betreffen, wie beispielsweise die Finanzkrise ab 2007, die Eurokrise ab 2013 oder die COVID-Pandemie ab 2020, dann sind Renditen sowohl der deutschen als auch der US-amerikanischen Anleihen betroffen und es sollten normalerweise keine Abweichungen festgestellt werden können.

Einige Trends sind deutlich erkennbar: Während der globalen Finanzkrise bewegten sich die Anleiherenditen der Bundesanleihen und der US-Staatsanleihen nahezu gleich – ebenso während der Eurokrise ab 2013, welche – wie oftmals angenommen – kein rein europäisches Phänomen war, sondern ein globales, das auch die US-Märkte betroffen hatte. Dann jedoch, kurz nach der Wahl von Donald Trump als US-Präsidenten, hob die Federal Reserve Bank die Zinsen an, um die Inflation zu bekämpfen – während die Zinsen in Europa weiter bei null belassen wurden. Daraufhin sprangen die Anleiherenditen der 10-jährigen US-Staatsanleihen in die Höhe, während die Renditen der deutschen Bundesanleihen unverändert blieben. 2019 senkte dann die US-Zentralbank wieder die Zinsen.

Interessant wird es jedoch ab 2020 und in diesem Zeitraum liegt auch die Antwort auf die Frage, ob die Haushaltslage in den USA als bedrohlich einzustufen ist: In diesem Zeitraum steigt die Schuldenlast der USA auf exorbitante Höhen, allein um über 20 Prozentpunkte im Verhältnis zum Bruttoinlandsprodukt. Nach Ende der COVID-Pandemie wurden sowohl die USA als auch Europa von der Inflation erfasst, in Folge dessen waren die Nationalbanken gezwungen, Maßnahmen zu ergreifen und die Zinsen zu erhöhen.

Während jedoch seit 2023 in Europa alle Anzeichen darauf stehen, Zinsen wieder zu senken, wird in den USA vermehrt spekuliert: Die New York Times titelte zuletzt „An Era of Peak Uncertainty“ – Unsicherheit am Höhepunkt. Dem liegt zugrunde, dass Investoren vermehrt von der US-Notenbank fordern, endlich die Zinsen zu senken, während die Zahlen auf dem Arbeitsmarkt und Inflationsdaten einen positiven Ausblick geben.

Jedoch weigert sich der Notenbankchef Jared Powell klare Ansagen zu machen, rudert immer wieder zurück, wenn es um Zinssenkungen geht. Auch schlug vor etwa einem Monat der persönliche Top-Wirtschaftsberater von Joe Biden Wellen, als er auf lächerliche Weise erklärte, dass der Staat Geld verleiht, indem er Staatsanleihen ausgibt. „Funktioniert das so?“, zweifelte er seine eigene Aussage an und verstrickte sich immer weiter in seine makroökonomische Geisterfahrt.

Diese Unsicherheit an den US-Märkten und in der Politik des mächtigsten Landes der Welt – verursacht durch machtvolle Institutionen rund um das Oval Office und der Federal Reserve Bank – sind die Faktoren dafür, dass die Renditen der US-Titel abweichen von dem Normalspfad. Es sind jedoch kleinere Abweichungen inmitten eines Trends, der klare Zeichen setzt: Sowohl die deutschen als auch die US-Renditen steigen seit 2022 gleichermaßen an.

Sie sind ein hervorragender Indikator für fundamentale, wirtschaftliche Daten und die wirtschaftliche Lage. Sie spiegeln die Inflations- und Wachstumserwartungen wider – aber auch die kurzfristigen Zinsen. Da die USA und Deutschland als ein gemeinsamer, gigantischer Wirtschaftsraum zu betrachten sind, bewegen sich die Inflations- und Wachstumserwartungen in beiden Räumen relativ gleich. Was sich jedoch nicht gleichermaßen bewegt, sind die kurzfristigen Zinsen, welche vor allem durch nicht-ökonomische und politische Entwicklungen bestimmt werden – welche in den USA anders sind, als in Deutschland.

Das Vertrauen der Menschen in die Institutionen ist der Schlüsselfaktor

Der Handel mit Währungen ist der mit Abstand größte Markt weltweit, mit einem Transaktionsvolumen von täglich über 7 Billionen US-Dollar im Jahr 2022. Dabei werden fast 80 Prozent aller Transaktionen in Euro und dem US-Dollar getätigt. Die Dominanz dieses Währungspaares auf den globalen Finanzmärkten zeigt die absolute Vormachtstellung der USA und Europas, welche nicht mal eben so beendet werden kann. Das Vertrauen der Investoren – also allen Menschen, die an diesen Transaktionen mittelbar oder unmittelbar teilhaben – spielt dabei die zentrale Rolle: Solange darauf vertraut wird, dass in kürzester Zeit, vielleicht morgen sogar, mit diesem Währungspaar auf der ganzen Welt ein Handel abgeschlossen werden kann, dann ist die Vormachtstellung des Euros und des US-Dollars nahezu unantastbar.

Es braucht jedoch auch das Vertrauen in die zuständigen Institutionen, die diese Vormachtstellung lenken und leiten. Das Zentrum dieses globalen Finanzgeflechts sitzt dabei in Washington und an der Wall Street.

Die fast schon grotesk hohe Verschuldung und insbesondere Neuverschuldung der USA ist allerdings so ein Faktor, welches das Vertrauen der Menschen in die Währung und in den Staat enorm erschüttern kann. Das globale Rennen um immer höhere Neuverschuldung gleicht einem Schneeballsystem – auch Ponzi-Schema genannt – welches nur funktionieren kann, wenn neues Geld von außen, bzw. aus dem Nichts hineinfließt. Es bedarf jedoch nur einen Funken, welcher das gesamte System explodieren lassen kann – und die Folgen eines solchen Zusammenbruchs sind unaussprechlich. Aus diesem Grund ist es auch so zentral für Deutschland, dass die Schuldenbremse eingehalten wird.

Geld regiert die Welt, zumindest solange die Menschen das aktuelle Geld als Zahlungsmittel akzeptieren. Doch die Akzeptanz schwindet langsam: Die Anleiherenditen bewegen sich seit Jahren aufwärts – die Krisen der heutigen Zeit sind noch nicht bewältigt. Und das Edelmetall Gold ist auf Höhenflug. Anscheinend sind die Schulden der großen Industrieländer noch nicht auf dem Niveau, dass eine Bewegung in Gang gesetzt wird, die das ganze System in Schutt und Asche legen können. Wann der Zeitpunkt kommt, weiß niemand. Bis dahin dreht sich das Karussell immer weiter – die Show geht weiter. Doch die Finanzarchitektur des Westens, sie ist verletzbar geworden. Und die oft so gedankenlos geführte Debatte um die Schuldenbremse wird mehr und mehr zur geopolitischen Schicksalsfrage.

Man meint ja immer Linke würden nichts davon verstehen – permanent fordern sie immer mehr Schulden aufzunehmen. Ich glaube das nicht, ich glaube, das ist pure Absicht.

Die linke Geldverschwendung und der Ruf nach Schuldenaufnahme gehen Hand in Hand und dienen nicht weniger als dem Bankrott des Westens.

Vielmehr ist das Schulden machen sogar in zahlreicher Literatur Karl Marx‘ zu sehen und abschließend auch vollständig in die ökonomische Theorie des Keynesianismus eingearbeitet worden. In seiner „General Theory“ hat Keynes sogar das Sparen als Paradoxon dargestellt, im Zuge dessen die Wirtschaft massiv schrumpfen würde. Wirtschaftswachstum ginge nur mit dem Staat, welcher ein Geldmonopol besitzt und demnach die liquiden Mittel bereitstellt. Möchte sich jemand wirklich mit ökonomischer Theorie befassen, dann empfehle ich die Literatur von Roger Garrison, welcher die Österreichische Schule der Nationalökonomie verständlich in seinem Buch „Time and Money“ zusammengefasst hat.

Sehr guter Beitrag !

Sicher muss Wirtschaft investieren um Bestand zu halten und Wachstum zu generieren, aber sie muss mit bereits erwirtschaftetem Geld investieren, nicht auf Schuldenbasis. Übergangsweise und mit strengstem Tilgungsplan nur im Ausnahmefall. Aber bei uns hat sich das zu einem „muss“ entwickelt. Und zwar derart pervers, dass mir immer noch die unternehmerischen Gesänge „man muss Schulden haben, die kann man absetzen“ in den Ohren weh tun. Als ich diesen Wahnsinn zum ersten mal in meinem Leben bewusst wahrnahm, dachte ich nur, die sind alle verrückt, das war so vor ca. dreißig Jahren als ich vom Arbeitnehmer zum Arbeitgeber wechselte. Heute kenne ich keinen Unternehmer mehr, der nicht horrend verschuldet wäre (außer mir).

Ohne Schulden wächst es sich langsamer, aber dafür sehr viel solider und selbstbestimmter. Und manchen genügt eben auch die Bestandserhaltung. Andere wollen auch leben, man muss nicht den Markt erobern, pleite gehen und die Bürger anbetteln.

Die MMT ist solange haltbar, wie eine Währung weltweit Leitwährung ist.

Solange kann dieser Staat nicht „pleite“ gehen.

So die (die durchaus hinterfragte) MMT.

Anteil des US $ am Waren/Devisenhandel ca. 88 %.

Fragt sich, ab welcher % Zahl es für den US $ kritisch wird.

Hat die Fed ein feste unüberwindbare Obergrenze für Anleihekäufe?

Eine Sache ist aber noch zu ergänzen.

Und zwar ,dass hochbonitäre Anleihen und Collaterals zum täglichen Bilanzausgleich zwischen den Banken gebraucht wird.Da hängt die Liquidität unseres globalen Finanzsystems / Geldsystems dran .Das ist das Rückrat. Der sogenannte REPO Markt.

https://fred.stlouisfed.org/series/RRPONTSYD

https://www.investopedia.com/terms/r/repurchaseagreement.asp

Ein einfrieren dieses Marktes lässt die Overnight Rate steigen ,folgend stirbt das Vertrauen zwischen den Banken und unser ungedecktes Geldsystem wird nur durch dieses Vertrauen liquide und am Leben gehalten. Kernschmelze war Sep 2008 und Sep2019 und der Zinssatz ging through the roof. Von 0.0123% irgendwas auf über 6 % !!!!! Mit anderen Worten: Insolvenz. Die FED musste ungedeckt mit täglich 50-70 MRD $ einspringen.

Kumuliert Billionen. Bis zum Ausruf von Corona und den damit einhergehenden Stimmy-Check in bar ,kreditfinanziert vom US Finanzministerium.Die Inflation explodierte!

Keynes war schon immer ein Träumer! Es gibt manche interessante Denkansätze, aber vieles versinkt im Dunstkreis der Leichtgläubigkeit. Milton Friedman hatte da wesentlich mehr Weitsicht.

Alleine die Vorstellung, daß ein Staat in „guten Zeiten“ Geld einspart ist völlig utopisch. In solchen Zeiten gedeihen Grüne und Rote Phanstereien und das Geld wird doppelt und dreifach für nichts ausgeschüttet. Die Politik der „Schwarzen Null“ war zwar richtig, jedoch hätte man damals dem Schuldenabbau mehr Aufmerksamkeit schenken müssen. Das Geld fehlt uns heute in der Krise!

Von Generation zu Generation wird die Situation immer schlimmer! Ich werde schon keine lebenswerte Rente erhalten; die jüngeren sind noch schlimmer dran! Die Politiker schwimmen in ihren gesetzlich abgesicherten Geldspeichern und schwadronieren stets vom „Besten Deutschland aller Zeiten“. Ich fühle mich jedoch wie in einem Gefängnis. Ich war bereits in Haft, ich weiß wovon ich spreche.

Wir sehen aktuell wie erfolglos eine links/grüne Politik ist. Diese Erfolglosigkeit versucht man mit Wohltaten zu kaschieren. Das kostet sehr viel Geld, wird aber trotzdem immer weniger gelingen. In der Folge wird es zu einem geänderten Wahlverhalten kommen, welches nicht zwingend zu erfolgreicheren Mehrheiten führen wird. In jedem Fall wird der Prozess, bis es zu einer Verbesserung kommt, sehr lange dauern.

„50 Milliarden US-Dollar in US Staatsanleihen eine BOMBE“?

Mit Verlaub – das sind Peanuts in Relation zu den von China gehaltenen 2.24 Billionen an US Staatsanleihen. Erst ab einer Billion US $, die von China zurückgegeben werden, wird es interessant.

Weil dann auch China ein Problem bekommt, wenn der Kurs der US Anleihen aufgrund der Rückgabe (da kann schon die vermutete Absicht genügen) massiv fällt.

Wer greift dann in das fallende Messer?

Klar, Wirtschaft u. Finanzen sind siamesische Zwillinge. Deshalb ist ja auch unser Duo Habeck-Lindner so fatal. Habeck prasst u. Lindner fällt um. Das der Koalitionsvertrag unbezahlbar ist, war mir von Anfang an klar.

Aber die Chinesen bauen mit BRICS einen neuen Wirtschafts- u. Finanzkreislauf auf. Wenn der auf sicheren Füßen steht, kann man die USA, Deutschland und mit ihr die EU ins Bodenlose fallen lassen. Das ist eine sehr gefährliche Entwicklung und meistens kann sie nur ein Krieg stoppen.

Vielen Dank für den Kommentar. Sie haben einen guten Punkt erwischt: Das Niveau der gehaltenen US-Staatstitel in Peking ist immens hoch und ein Blick auf diese Zahlen zeigt auch, dass man von Dollar-Abkoppelung nicht reden kann. Allerdings geht es um die Höhe der Transaktionen: Die 50 Milliarden scheinen vor dem Hintergrund vergangener Jahre doch eine recht große und bedeutende Transaktion zu sein, zumal sie Anzeichen liefern: Höhere Erzeugerpreise in China, schwache Nachfrage in China – alles andere, als reflationäre

Anzeichen. Das hat wiederum Auswirkungen auf den Rest der Welt.

an wieviel DAX-Unternehmen und mit welchen Anteilen ist China oder auch Katar beteiligt? Es scheint mir zu viele Abhängigkeiten in der Wirtschaft und Banken zu geben,

Vielleicht brauchte China ein paar Devisen um westliche Waffentechnik zwecks Spionage kaufen zu können. Selensky hat da möglicherweise gerade etwas im Angebot.

Ins fallende Messer greift Niemand, der halbwegs bei Verstand ist, aber wenn die Kurse tief genug sind, kauft vor Allem die Fed. Der Zeitpunkt lässt sich erkennen bei einem Kursniveau, ab dem das Angebot nachlässt.

1.) Deshalb schüren die USA einen großen Krieg in Europa, selber als Zaungäste.

2.) Wurden im Artikel US-Billionen korrekt in europäische Milliarden umgerechnet?

Nix Neues im Wertewesten. Dank fleißiger Chinesen ist die Volksrepublik China jetzt der größte Geldgeber der Staaten. Wer kauft denn jeden Tag in Mengen die aufgelegten Staatsanleihen?

Staatsanleihen werden nicht nur gekauft, die werden auch gehandelt – plötzlich hat sie ein anderer. Ich würde dieses Finanzkonstrukt sofort unterbinden. Die Nummer ist noch viel schlimmer als die Abhängigkeit von fosilen Energien.

Selbst Rom ging eines Tages unter. War das Frankenreich schlechter?

Und NICHT zu vergessen: HEUTE, 08.06.2024, läuft der 50 Jahre andauernde Vertrag des PETROdollars aus!!!

Dieser wird NICHT verlängert & somit kann Rohöl ab sofort in beliebigen Währungen gehandelt werden…

Daher werden weltweit Dollarbestände abgebaut & größtenteils in Gold umgeschichtet.

Wenn ich die Schuldenpolitik und Schuldenfantasien der anderen großen Euro-Staaten und von Brüssel hinzunehme, dann seh ich keinen großen Unterschied zwischen EU/Deutschland und den USA in diesem Bereich. Wenn der EURO untergeht, dann ist es ziemlich egal wie sparsam Deutschland vorher war.

Deshalb wäre eine andere Strategie soviel Geld wie möglich auf den Kapitalmärkten aufzunehmen und in Sachwerten (Gold, Grundbesitz, Aktien, usw.) an die Netto-Steuerzahler der letzten Jahre zu verschenken. Dann wäre das Vermögen in den besten Händen für einen Wiederaufbau.

Die Schlussfolgerung ist falsch. In einer verschuldeten Welt ist es rational selbst Schulden zu machen. Und zwar möglichst schnell und massiv. Wichtig ist nur die Kohle dann in dauerhaft sinnvollen Gütern zu investieren wie z.B. Straßen und sinnvolle Infrastruktur.

Die hier mit großen Augen erwähnten zweistelligen Milliardensummen sind allerdings völlig irrelevant, da nicht mal Peanuts. Die USA erhöhen ihren Schuldenstand aktuell und auch in Zukunft um etwa 3 Billionen Dollar pro Jahr, was etwa der Hälfte der Nettoeinkünfte aller amerikanischen Haushaltseinkommen entspricht.

Das funktioniert deshalb weil sie als Leitwährungsinhaber die Kosten dafür ins Ausland transferieren können. Übrigens auch nach China. Da spielt es überhaupt keine Rolle ob die Chinesen amerikanische Staatsanleihen kaufen oder nicht. Denn um das zu verhindern müssten sie ihre Warenexporte in die USA einstellen.

Laien wie dieser Autor sollten nicht Artikel über solche Themen schreiben. Er kennt nicht einmal die ‚basics‘.

Zunächst: Die USA sind in einer Sonderstellung: der Dollar ist immer noch Weltleitwährung – bedeutet, im Ernstfall können die die Greenbacks einfach „drucken“.

Zweitens: Die USA sind nicht exorbitant verschuldet. Mit 120% des BIP ist das relativ moderat. Zum Vergleich: Japan hat 250%, und keinen Investor stört das. Der Grund: Die meisten japanischen Bonds werden von Japanern gehalten, die man per „financial repression“ (hier: Besteuerung) für die Zahlung der Schulden heranziehen könnte.

Drittens. Der Autor nennt chinesische US-Bond-Verkäufe. Die meisten Leute glauben, die Chinesen würden die meisten US-Bonds halten. Das ist Unfug! Die meisten US-Staatsanleihen werden von der FED SELBST gehalten. Danach kommen normale Amerikaner. Die Chinesen sind nur Nr. 1 unter den – relativ unwichtigen – ausländischen Gläubigern.

Sehr widersprüchlichen Artikel. Meiner Ansicht nach kann man nicht Staatsverschuldung kritisieren und gleichzeitig die Weigerung, Zinsen zu senken, eine ökonomische Geisterfahrt nennen. Niedrigere Zinsen befeuern die weitere Staatsverschuldung.

Vielen Dank, Sie sprechen einen wichtigen Punkt an: Hier wird nicht das Belassen vermeintlich hoher Zinsen in den USA kritisert, sondern die Sorge der US-amerikanischen Investorenlobby wiedergegeben.

Selbstverständlich haben sie recht und ist es so, dass niedrige Zinsen unabdingbar sind, um den unaufhörlichen Boom möglichst weit hinauszutreiben, welcher früher oder später sicherlich in einer wirtschaftlichen und menschlichen Katastrophe enden wird. Die ökonomische Geisterfahrt des Top-Wirtschaftsberaters von Biden zeigt sich darin, dass er sagte, der Staat würde Geld verleihen indem er Anleihen emittiert.

Das ist ja ein glatter Betrug am Volk. Das genaue Gegenteil ist der Fall.

Aber naja, bei uns nennen sich Sonderschulden ja auch „Sondervermögen“.

Es ist die totale Begriffsverkehrung und wenn man sie nur lange genug denkt, glaubt man sie am Ende selbst.

Die Türkei orientiert sich Richtung der Brics + Staaten, die angeblich eine Gemeinschaftswährung mit Golddeckung vorbereiten.

Wenn dem so wäre: Der Wertewesten- allen voran die höchst verschuldeten USA- auf der einen Seite und auf der anderen Seite eine durch Gold gedeckte neue Währung. Das wird auch für die Medien nicht so einfach zu framen sein, warum dann irgendwer noch in den Dollar investiert bleiben sollte.

Wohin eine Gold gedeckte Währung führt, hat der Zeitraum 1929 bis 1933 eindrucksvoll bewiesen.

Es fehlt noch das fatale Vorgehen der USA die Währung als Waffe einzusetzen. Kein vernünftiger Staat etc. legt sein Geld dortan wo er bei Missliebigkeit enteignet und sanktioniert wird, wie z. B. Russland. Daher ziehen viele Länder ihr Geld ab und investieren in Rohstoffe. Zusätzlich werden die Goldreserven aus den USA heimgeholt. Langfristig wird es Amerika dann nicht mehr möglich sein seine Rüstungsausgaben von Dritten finanzieren zu lassen.

„…unter Donald Trump sprunghaft angestiegen, um die Folgen der COVID-Pandemie abzudämpfen.“

Wo haben sie denn diesen Käse abgeschrieben? Es war eine geplante Inszenierung mit der ebendiese Urheber der Verschwörung ihr Vermögen multiplizieren konnten.

Und jetzt wird wieder „Krieg gespielt“ um die Kassen der Superreichen zu füllen, mehr muss man gar nicht verstehen. China und USA sind nicht verfeindet oder Konkurrenten, die Oligarchen und Multimilliardäre sind unsere Feinde und die arbeiten wunderbar zusammen, weltweit.

Das hört sich für mich zu sehr nach Marxismus an! Wer vermögend ist und trotzdem ein gutes Herz hat, spendet Geld an gemeinnützige Organisationen seiner Wahl. Mein eigener Vater hat Karriere gemacht, jedoch dabei nie die Bodenhaftung verloren. Leider hat er seine Familie und seine Kinder vernachlässigt, aber diesen Fehler bereut er bis heute – Glas auf Glas.

In der Spitze kosten die überschießenden Schulden des Staates den Bürgern vor allem das Leben. Die Menschen sehen sich dadurch mit Macht gezwungen, zunehmend früher versterben zu müssen. Schulden, die von vornherein jedwedes Ziel verfehlen, führen angesichts dessen bloß vermehrt zu Toten. Gegenwärtig kommt hierzulande ohnehin bereits fast jeder Fünfte zusätzlich zu Tode. Damit gesellschaftlich die Morbiditäts- und Mortalitätsrate nicht vollends in von keinem mehr erreichbare Höhen schnellen, gebietet schon die praktische Vernunft, endlich darin innezuhalten, nicht zuletzt in Deutschland das Tragen der Lasten darüber hinaus bis zur Unmöglichkeit zu erschweren. Aber dazu scheint noch immer der politische Wille zu fehlen. Aller Voraussicht nach wird deshalb auch künftig buchstäblich über Leichen gegangen.

„gleicht einem Schneeballsystem – auch Ponzi-Schema genannt“

Diese beiden Begriffe sind keine Synonyme.

Wieder ein unnötiges Bangemachen, wie bei Corona, Klima, Ozonloch, Aids, usw, usw. …

Diskussionen über mögliche Staatsbankrotte sind so alt wie das Finanzsystem. Die „Probleme“ wurden dann immer von den Notenbanken gelöst. Jedenfalls wenn die Probleme groß genug sind.

Wer hat denn die US-Staatsanleihen, die die Chinesen abgestoßen haben, gekauft? Vielleicht die Fed?

Hier gibts viele Infos :

https://www.gold.de/staatsverschuldung-usa/